bancă comercială

bancă comercială - o instituție de credit specializată în furnizarea de servicii bancare pentru persoane fizice și juridice. Cuvântul „comercial“ în structura din titlu, înseamnă că prioritatea de top în activitățile băncii este profitul. Activități ale băncilor comerciale sunt supravegheate de către Banca Centrală a țării și pe baza licenței de a efectua operațiuni bancare, care este, de asemenea, emisă de Banca Centrală.

Istoria apariției

Similar cu primele bănci au apărut în Grecia antică. Adevărat, au efectuat doar o singură tranzacție bancară - păstrarea banilor și a obiectelor de valoare. Efectuat rolul diferitelor biserici și instituții bisericești.

Odată cu dezvoltarea de țări ale lumii antice, creșterea schimburilor comerciale între ele, și pentru că la acel moment existau mulți bani diferite, a devenit necesar să se facă schimb de bani pentru alții. Această operație se realizează schimbător de bani. Prin modul în care cuvântul „bancă“ este derivat din italiană „Banco“. Așa numita masa la care ma așezat.

În consecință, în plus față de operațiunile de schimb, schimbătorii de bani a început să împrumute. Sau, mai degrabă da bani pe cauțiune. cu plata obligatorie a dobânzii la întoarcere. Gajul ar putea acționa lucruri prețioase, imobiliare, vite, sclavi.

În Evul Mediu, oamenii care sunt angajate în creditare, a devenit cunoscut sub numele de cămătari. Și procedura în sine cametei. Acum, acest cuvânt este un substantiv comun și înseamnă un împrumut de bani la rate foarte ridicate ale dobânzilor. Operațiunile de depozit de bani, în Europa medievală, este încă angajat în reprezentanți ai bisericii.

La începutul secolului al 15-lea din Genova au început să apară primele bănci moderne ale eșantionului. Ei s-au format din reprezentanți ai breslelor comerciale, schimbătorii de bani și cămătari. Prin aceasta, prima banca a fost de comunicare Bank. George fondat în 1407. În plus față de activitățile financiare Banca gestionează colonie genoveză în Corsica și Gazaria.

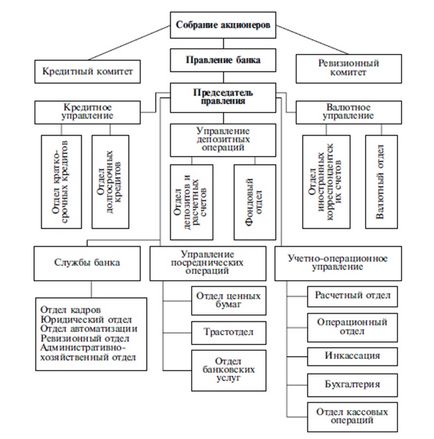

Structura băncilor moderne

Structura organizatorică a băncilor moderne depinde de forma de proprietate. Cea mai comună formă de proprietate - o societate pe acțiuni. În acest caz, capitalul social al băncii este format prin vânzarea de acțiuni de trezorerie. Mai puțin comune sunt băncile cooperative sau mutuale - sunt bănci mici cu capital, formate după vânzarea de acțiuni. Există, de asemenea, bănci private, al căror capital social este deținut de o persoană și băncile comerciale de stat, cu capital aparținând statului.

Structura organizatorică a băncii este determinată de Carta sa. Acesta conținea dispoziții privind organismele de conducere ale băncii și puterile lor. Gestionarea pe acțiuni băncile comerciale sunt acționari reuniune.

Adunarea acționarilor se convoacă cel puțin o dată pe an și la ea participă toți acționarii băncii, cu drept de vot în cadrul reuniunii sunt doar deținătorilor de acțiuni ordinare. O acțiune corespunde un vot. Singurele excepții sunt vot cumulativ la alegerea directorilor și consiliului de administrație al băncii.

Deciziile în adunarea acționarilor cu majoritate de voturi, iar în competența acestui organism include următoarele întrebări:

Consiliul de Supraveghere (Consiliul de administrație) este organismul de reglementare care supraveghează activitatea instituției. Numărul de membri ai Consiliului de Supraveghere depinde de numărul de acționari. În cazul în care acționarii de mai mult de 50, componența consiliului de supraveghere trebuie să cuprindă cel puțin 5 persoane, în cazul în care acționarii de mai mult de 1000, Consiliul de Supraveghere este format din cel puțin 7 persoane, atunci când numărul de acționari depășește 10.000, consiliul trebuie să fie de cel puțin 9 persoane.

Organul de conducere executiv al băncii este Consiliul Băncii, care desfășoară adunarea generală a acționarilor și decizia Consiliului de Supraveghere. În funcție de Cartă, consiliul va fi ales la consiliul acționarilor sau consiliul de administrație. Candidatura de președinte al consiliului de administrație și adjuncții săi trebuie să treacă aprobarea Băncii Centrale.

Clasificare și tipuri de servicii bancare moderne

În plus față de separarea băncilor comerciale sub formă de proprietate, există mai multe tipuri de clasificare a acestor instituții financiare. Băncile comerciale sunt împărțite cu privire la natura activităților în universalul și de specialitate.

bănci universale - este băncile angajate în toate tipurile de operațiuni bancare. Ele combină activități comerciale și de investiții, precum și baza tuturor băncilor comerciale. Spre deosebire de universal, băncile specializate au una sau mai multe tranzacții bancare și sunt clasificate în funcție de concentrarea industriei și natura funcțiilor lor. Băncile funcționale sunt:

Conform orientării sectoriale a băncilor specializate sunt împărțite în:

- industriale;

- cumpărături;

- animale;

- Construcții;

În plus, există bănci intra-industrial de către orice companie de producție și membri ai structurii sale.

În plus față de clasificarea naturii activităților băncilor sunt împărțite de afiliere de capital. Există bănci cu capital românesc, străine și mixte. De asemenea, există mai multe tipuri de clasificare: în funcție de gradul de dependență (independente și filiale), numărul de capitalul social (mici, medii, mari), originea (creată pe baza fostelor bănci specializate sau cele noi create „de la zero“), pe o bază teritorială (,,, băncile regionale federale naționale și internaționale).

Sistemul bancar din cele mai multe țări este un model pe două niveluri. La etapa superioară este banca centrală, care supervizeaza situat pe malurile comerciale al doilea nivel. Diferența dintre banca centrală și reclama este că Banca Centrală efectuează următoarele operațiuni nu sunt disponibile la băncile comerciale:

- Emiterea de bancnote de stat și titluri de valoare;

- Eliberarea creditelor acordate băncilor comerciale;

- Dezvoltarea și implementarea unui raportare unificat pentru băncile comerciale;

- Întreținerea conturilor curente ale băncilor comerciale;

Activitatea băncilor comerciale poate fi determinată prin trei caracteristici principale:

- Acumularea și economisirea de bani;

- Creditarea persoanelor fizice și organizațiilor;

- Servicii de brokeraj pentru punerea în aplicare a operațiunilor de plăți și de decontare;

Băncile comerciale joacă un rol important în acumularea și alocarea de capital în țară. În afară de faptul că băncile au capitaluri proprii. care este investit în diverse proiecte, atrag capital de terțe părți, utilizând fonduri disponibile persoanelor fizice și juridice.

La etapa inițială a activităților sale, băncile comerciale au utilizat numai propriile lor active, dar mai târziu a devenit clar că fondurile lor sunt insuficiente și trebuie să atragă alți oameni. Pentru a atrage clienții, Banca a început să folosească programe de depozit, care profiturile garantate prin perceperea de dobânzi la suma depozitului. Astfel, banca a reușit să crească activele sale. Până în prezent, ponderea fondurilor împrumutate este de 70-80% din capitalul băncii.

Programul de depozit Antipode facilități de creditare bancare. Aici instituția financiară face un profit din suma plătită în exces, pe care debitorul face în plus față de valoarea principalului.

Astfel, să îndeplinească funcția de creditare, banca acționează ca intermediar între persoana care are numerar disponibil și persoana care are nevoie de ele. În economia de astăzi este foarte adesea o situație în care, în anumite subiecte există un surplus de bani, în timp ce altele - este o nevoie urgentă. Câteva secole în urmă, această problemă poate fi rezolvată prin contactarea creditor, dar în lumea de astăzi, o astfel de posibilitate este puțin probabilă. Aici și insuficient utilizat băncile comerciale servicii de intermediere.

Furnizarea de facilități de credit de către bănci afectează în mod semnificativ creșterea industriei și agriculturii. Un impact pozitiv asupra nivelului de trai al populației și să contribuie la extinderea cererii de consum.

A treia funcție a băncilor comerciale - Medierea în operațiunile de plată devine din ce în ce mai importantă pentru economia globală în fiecare an. Acum lumea este în creștere tendință departe de numerar și cele mai multe plăți sunt efectuate prin transfer bancar. În Europa de Vest și Statele Unite, ponderea non-numerar reprezintă plăți pentru aproximativ 90% din toate tranzacțiile de plată, în România, această cifră a fost de 64%.

Datorită creșterii ponderii plăților fără numerar, funcția suplimentară a băncilor comerciale este considerată a fi crearea unor mijloace de plată suplimentare. Acest termen înseamnă instrumentele necesare pentru a efectua plăți fără numerar - carduri de credit, carnete de cecuri, plăți electronice. Cel mai comun mijloc de plată este un card bancar. De-a lungul ultimilor 7-8 ani, emisia de carduri bancare a crescut de mai multe ori.

operațiuni bancare

Activități ale băncilor comerciale se realizează prin diverse operațiuni bancare. Aceste operații sunt împărțite în trei grupe principale: active pasive și de brokeraj-intermediar. Pentru operațiunile de brokeraj intermediar include tranzacții și plăți efectuate încasări în numele unui client. Plata serviciilor bancare poate servi ca o taxă de abonament sau un procent al tranzacției.

operațiuni active și pasive au un impact major asupra utilizării și localizarea principalelor resurse bancare. operațiuni active a reveni și să ofere lichidități băncii. și, prin urmare, se acordă o mare importanță în alocarea de fonduri. Există patru grupuri principale de operațiuni active:

- Tranzacții în numerar (recepție, depozitare și livrare de numerar);

- operațiunile de împrumut (furnizarea de fonduri în procesul de creditare);

- Achiziționarea de valori mobiliare;

- Investițiile în active fixe (imobiliare, terenuri, de producție).

Bancarizarea strategii de investiții diferă în funcție de domeniul de activitate al băncii și direcția acesteia. Unele bănci se concentreze pe creditare, altele investesc bani în titluri de valoare sau industrie.

operațiuni active sunt împărțite în generatoare de venituri (profitabile) și nu funcționează. Primul tip include credite și investiții în titluri de valoare, precum și la o a doua tranzacții în numerar și investiții în active fixe. De asemenea, activele sunt împărțite în ceea ce privește lichiditatea și riscul.

funcționare pasivă, spre deosebire de activă, îndreptată nu să investească, și formarea și acumularea de fonduri. operațiune pasivă nu este nimic mai mult decât atragerea de capital suplimentar. Acestea sunt împărțite în două grupe:

- Formarea resurselor proprii care nu necesită rambursare (strângerea de fonduri prin investiții suplimentare ale proprietarilor băncii);

- Fondurile de împrumut de la terțe părți și apoi să se întoarcă (program de depozit).

Succesul operațiunilor pasive depinde de valoarea capitalului social al băncii. Și pe dimensiunea ei depinde direct de cantitatea de bani pe care banca poate cheltui pe profit.

lichiditatea băncilor

Lichiditatea băncii comerciale - acesta este unul dintre principalii indicatori ai succesului instituției. Lichiditatea nu trebuie confundat cu capacitatea de a plăti. Solvabilitate - este relația băncii cu clienții săi, în care instituția de credit este în măsură să îndeplinească pe deplin și la timp obligațiile. O lichiditate - capacitatea unei bănci de a transforma activele în numerar pentru a plăti pentru toate obligațiile asumate. În acest caz, lichiditatea este o condiție prealabilă pentru solvabilitatea băncii.

Dacă este necesar, titluri de credit, băncile comerciale fac plăți prin următoarele active lichide:

- banii băncii de numerar păstrate în conturile de mână și corespondent în alte bănci;

- Activele care pot fi încasate rapid;

- credite interbancare;

- Emiterea de valori mobiliare la banca pasive (certificate de depozit, note bancare).

Atragerea de fonduri lichide, de obicei, are loc în două cazuri: pentru rambursarea depozitelor și pentru a se asigura că cererea de credite. Lichiditatea băncilor comerciale sub controlul Băncii Centrale.

Băncile comerciale din România

Prima bancă comercială privată din România a fost deschis la București în 1864. După aceea, în 1870 au fost bazate pe Azov și băncile Volga-Kama. Ultima specializată în cifra de afaceri de creditare din țară și a jucat un rol important în creșterea economiei românești în sfârșitul secolului 19 si inceputul secolului 20. Până la începutul anului 1918 numărul băncilor comerciale din România sa ridicat la 31. Această țară a funcționat aproape 500 de sucursale bancare.

După formarea sistemului bancar URSS-tier a fost introdus. Toate băncile comerciale private au fost desființate și a creat o singură Banca de Stat a URSS. Structura sa este formată din următoarele unități care operează într-o anumită zonă a economiei:

- ICB (menținerea industriei de construcții, industrie și transport);

- Agroprombank (service sectorul agricol);

- Zhilsotsbank (utilități de servicii companie, industria ușoară și comerț);

- Economii (servicii de depozit și de creditare a populației);

- Vnesheconombank (operațiuni de export-import, întreținere).

Tabelul de mai jos prezintă ratingul băncilor comerciale din România, numărul de active bancare.