Exemple Contabilitate LLC USN, raportare

În acest articol ne vom uita la modul în care compania de contabilitate la USN, vom explica ce taxe inlocuieste acest regim special, orice penalități și care include declarații.

Diferențele USN de la alte regimuri fiscale

La alegerea unui simplificat de impozitare este important să se înțeleagă diferențele fundamentale ale sistemului de impozitare pe de altă parte:

- Acesta este disponibil numai pentru întreprinderile mici, cu un număr limitat de angajați (mai puțin de 100).

- Reducerea sumei supuse plății taxelor. Alegerea este dat două tipuri de impozit pe venit unificat de 6% și 15%. În primul caz, veți plăti impozit pe venituri, în al doilea - cu profiturile. În plus față de care, de asemenea, trebuie să plătească impozit pe venit personal pe salarii și dividende angajaților, precum și contribuțiile la fondurile de pensii și de asigurări, precum și Fondul de Asigurări Sociale. Din toate celelalte impozite pe un sistem fiscal simplificat este eliberat.

Diferențele între cele două versiuni ale taxei unice depind de alegerea obiectului impunerii.

Baza de impozitare (Banca Națională)

toate câștigurile mai puține pierderi

Există deduceri fiscale în calculul Băncii Naționale (prin plăți, DLS la Fondul de pensii, organizațiile comunitare și alte fonduri pentru a plăti pentru concediu medical etc.)

Da, dar nu mai mult de 50% din totalul veniturilor

Doar transferurile către extrabugetare și a fondurilor bugetare

Brut este plătit, chiar dacă cheltuielile în perioada de raportare depășesc veniturile (a se vedea. P.2)

Ce este organizațiile preferate

Leading activitate care nu necesită costuri suplimentare, în cazul în care aceste costuri sunt minime (organizațiile implicate în domeniul prestării serviciilor juridice, servicii de contabilitate, inchiriere, reparatii, etc.)

În timpul activității a generat elemente de cost (firme de construcții, de cumpărături on-line, etc.)

Impozitul pe proprietate

Cum de a merge la USN Ltd., avantaje și dezavantaje

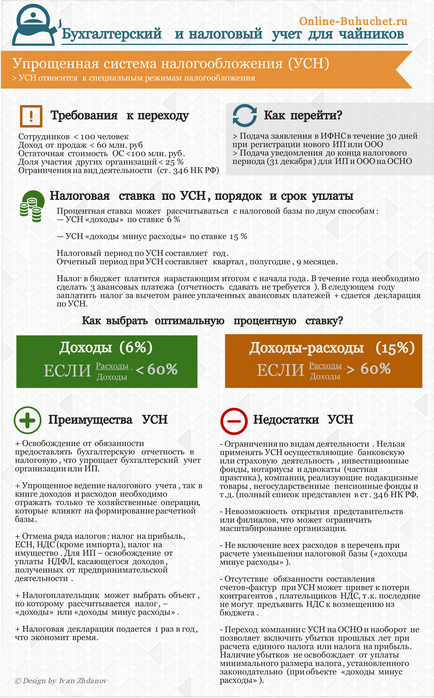

Cifra din infografic arată cum să meargă la USN ce rata dobânzii, plata la buget, contabilitate și viață Ltd. ⇓

Exemplu # 1. Calculul taxelor și a contribuțiilor în două moduri USN

Luați în considerare exemplul de calcul al colectării taxelor în două moduri USN. Deci, pentru primul trimestru, ca urmare a veniturilor companiei sa ridicat la 300 mii. Frecați. costurile în același timp, 100 de mii. freca. Plățile către diverse fonduri de 50 de mii. Frecați. Plata concediului medical și alte plăți la 10 mii. Frecați. Calculele bazate pe două tipuri de impozitare unică, după cum urmează:

- 6%:. NB = 300 - 50 - 10 = 240000 Rub. EH = 240 * 6/100 = 4-lea. Rub.

- Pentru 15%:. NB = 300 - 100 - 50 = 150 mii Rub. EH = 150 * 15/100 = 22500. Frecați.

Trecerea la impozit simplificat prin depunerea unei cereri la organ.Zapolnyaetsya impozit pe un formular special. Deoarece forma aceasta din urmă se schimbă periodic, pentru a se evita erorile, este mai bine să-l descărcați de pe site-urile oficiale. Când aplicați o companie deja existentă, trecerea la sistemul simplificat de impozitare va fi pus în aplicare începând cu următorul exercițiu financiar, care corespunde calendarului. La înregistrarea unei noi companii, puteți păstra imediat o înregistrare a USN, cererea în acest caz, trebuie să fie făcută în termen de 5 zile de la înregistrarea organizației.

În trecerea la sistemul simplificat de impozitare trebuie să fie îndeplinite următoarele condiții:

Impozitul minim în cadrul sistemului fiscal simplificat

Impozitul minim este posibilă numai cu obiectul de impozitare a veniturilor și cheltuielilor. Se calculează pentru perioada de impozitare (anul) în conformitate cu articolul 346.19 din Codul fiscal. În schimb, la sfârșitul perioadei de raportare (trimestru, jumătate de an, 9 luni), aceasta nu este luată în considerare. Este necesar să se calculeze impozitul minim se produce într-o situație în care costurile au depășit veniturile. St.346.17 NKRumyniyapropisana următoarea formulă pentru a calcula impozitul minim:

Impozitul minim la USN = venitul impozabil pentru perioada fiscală x 1%.

Exemplul # 2. Calculul impozitului în cadrul sistemului simplificat de regim de impozitare pentru consum minus venituri

Ltd. №1: Taxa = (15 000 000-13 080 000-1 005 000) * 15/100 = 137 250 ruble.

Impozitul minim = (15 000 000-1 005 000) * 1/100 = 139 950 ruble.

Ltd. №2: Tax = (13 000 000-11 000 000- 800 000) * 15/100 = 180 000 ruble.

Impozitul minim = (11 000 000-800 000) * = 1/100 122 000 de ruble.

Plățile anticipate Ltd. în cadrul sistemului fiscal simplificat

Plata în avans este o plată pe care societatea ar trebui să plătească pentru perioada de raportare (trimestru, jumătate de an, 9 luni). În cele din urmă, avansul de impozitare - a taxei unice, care se plătește la sfârșitul perioadei fiscale. Valoarea plăților în avans sunt luate în considerare la sfârșitul anului în suma totală percepută taxa unică, chiar dacă rezultatele activității vor fi obligate să utilizeze un impozit minim fix (la USN venituri de consum).

plata în avans calculat pentru aceleași formule ca un singur% nalog6 (15%), în care operează compania. Deoarece baza de impozitare este luat venit (venituri-cheltuieli) pentru perioada de raportare corespunzătoare.

Advance plătește de trei ori pe an. A identificat următorii termeni de plată:

Contabilitate LLC în USN

- TVA-ul pe care compania plătește pentru sine nu este considerată a fi venit;

- OS> 100 de mii. Frecați. depreciat;

- Firmele cu personalul nu mai mult de 15 persoane pot fi reticenti in a conduce o intrare dublă;

- Să combine conturile asociate (de exemplu, doar 99, 91 și 90 pot fi ignorate);

- În cazul în care activitățile companiei nu implică mai mult de 30 de tranzacții comerciale în luna, nu este necesar să se mențină un registru separat pe proprietate. Acesta poate fi limitat la un singur cont carte a faptelor de LLC;

- A devenit reevaluarea opțională a activelor de exploatare și active necorporale;

- Pentru a aloca bilanțul este doar cotele necesare pentru îndoielnică DMZ, precum și dispoziții privind costurile viitoare a fost opțională;

- Corectarea erorilor în calculul obligatorii numai în perioada curentă, în timp ce datele atingere nu este neapărat în ultimul an.

În general, contabilitate Ltd. USN se reduce la două puncte:

- baza de impozitare (cu ajutorul unor cărți de referință de venituri și cheltuieli).

- În fiecare lună să calculeze și să plătească taxa unică, în funcție de modul selectat USN.

Întreprinderile mici și mijlocii la USN nu este necesar să aibă un contabil personal. Toată documentația primară, precum și păstrarea Cartea de venituri și cheltuieli, calculul taxei unice poate conduce directorul sau unei persoane autorizate, sau puteți utiliza un serviciu terță parte.

Ce tip de raportare Ltd. USN trebuie să luați și când?

Deci, în cazul în care statutul societății prevede dreptul participanților de a primi informații complete cu privire la activitățile organizației, sau planificate să adopte o decizie cu privire la repartizarea venitului net, Ltd. este obligat să elaboreze și să publice rapoarte intermediare la sfârșitul fiecărei perioade de raportare. În conformitate cu alin. 48 din PBU 4/99 „Declarațiile contabile ale organizațiilor“ declarații intermediare sunt întocmite pe baza contabilității de angajamente de la începutul anului pentru o anumită perioadă de raportare (lună, trimestru, 6 luni).

Prezentarea de raportare zero USN

În cazul în care organizația nu a desfășura activități economice, sau au avut nici un venit pentru anul fiscal, depune o raportare fiscală, în care toate punctele indică liniuțe. Cu toate acestea, bilanțul trebuie să precizeze valoarea capitalului social, din care este compus, precum și rezultatele financiare ale anului fiscal trecut.

Amenzi pentru neplata taxei și în avans platazhey pe USN

Penalitate pentru eșecul de a plăti USN impozit este de 20% din suma neplătită. În cazul în care plata în avans este întârziată, apoi pentru fiecare zi a penalitatilor de intarziere. Pentru fiecare zi de întârziere, începând cu data de 26 a lunii următoare trimestrului acumulați dobânzii la o rată de 1/300 a ratei de refinanțare a CBR.

Recomandări practice pentru USN: răspunsuri la întrebări

Întrebarea №1. În trecerea la sistemul fiscal simplificat, am fost refuzat din cauza lipsei de BIN. Este posibil să parieze cu această decizie, iar în cazul în care acest lucru este necesar pentru a aborda?

Autoritățile fiscale pot refuza compania în tranziția la USN din cauza absenței sau BIN INN. Declarația privind trecerea la un sistem simplificat de impozitare nu prevede o ordine strictă de a avea aceste documente, astfel de cotitură în această privință în instanța de judecată, este mai probabil să fie în măsură să-și apere dreptul de a merge la sistemul fiscal simplificat.

Întrebarea №3. Când deschideți compania a depus o cerere la USN. După 6 luni, directorul, precum și firma să se mute în alt oraș. Este necesar să se prezinte din nou o astfel de declarație, și reafirmă dreptul la acest sistem de impozitare, dar lanțul de comandă locală?

Acest lucru nu este necesar. Declarația privind trecerea la un sistem fiscal simplificat trebuie depuse o dată. Încetarea utilizării acestui regim fiscal este posibilă numai în cazurile descrise în revendicarea 1.

Întrebarea №4. Ltd. În USN nici un angajat. Directorul de numai angajații. Deoarece venit pentru perioada de raportare nu a existat, sa decis să nu ia în considerare salariul directorului. Fie că astfel de acțiuni sunt legitime?

Ltd. implică în mod inerent existența a cel puțin o persoană angajată, întocmită în conformitate cu toate cerințele Codului Muncii. Chiar dacă luăm în considerare că compania a deschis recent si de recrutare este încă în curs de desfășurare, nu specificați un director de salariu, cu scopul de a reduce baza de impozitare nu este posibilă și, în plus se poate trezi suspiciuni din partea autorităților fiscale, acumularea de taxe neplătite, penalități și amenzi pe ele. Deci, pentru a evita plata contribuțiilor la diverse off-buget și din fonduri bugetare, precum și plata taxei unice nu va funcționa chiar și în absența veniturilor. SMIC va trebui să plătească oricum.

Întrebarea №6. Întreprinderea împreună cu USN utilizat sistemul de brevete de impozitare, caz în care se va calcula impozitul minim?

Valoarea taxei va fi calculată numai pe venitul impozabil derivat din activitățile simplificate“.

Întrebarea №7. La sfârșitul celor șase luni de activitate, compania a pierdut dreptul la sistemul simplificat de impozitare, deoarece acest lucru este plătit impozit minim?

În acest caz, perioada fiscală se consideră că nu la sfârșitul anului, iar atunci când compania a încetat să lucreze la „sistemul simplificat de impozitare“. Impozitul minim trebuie să fie calculată în acest moment.